iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

Minuten Lesezeit

iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

Minuten Lesezeit

iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

min read

iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

Minuten Lesezeit

iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

min read

iwoca KMU-Index: 89% der Finanzexpert*innen stellen fest, dass KMU immer schwieriger Kredite bei traditionellen Bank erhalten

- Angebot deckt kaum Nachfrage: Während 46 Prozent der Kreditexpert*innen eine steigende Nachfrage erwarten, lehnen Banken immer mehr Darlehensanträge ab (43 Prozent)

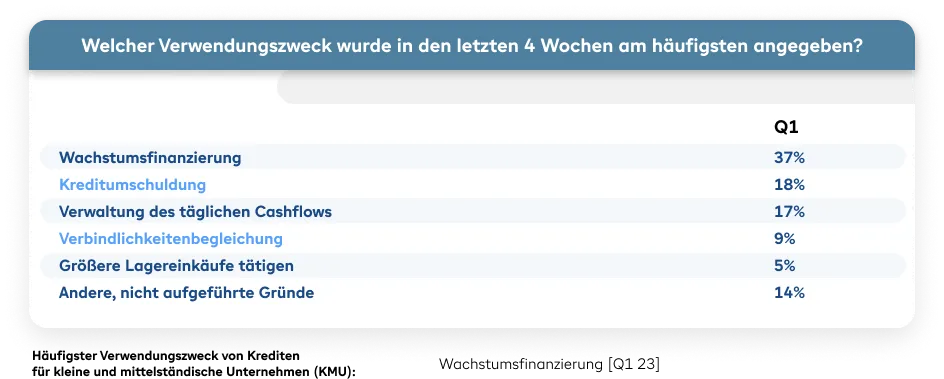

- Hoffnungsschimmer? Hauptgrund für die Kreditvergabe an KMU ist Wachstumsfinanzierung

- Tempo gefragt: Schnelligkeit (78 Prozent) als wichtigster Faktor bei der Auswahl eines Kreditgebers

In unserem Artikel können Sie die vollständigen iwoca KMU-Index Q1 Daten lesen.

Das vergangene Jahr hat kleine und mittlere Unternehmen (KMU) sowie den Bankensektor – nach Jahren der Corona-Krise – stark gebeutelt: Vollbremsung des Wirtschaftswachstums, globale Lieferkettenprobleme, die unerwartet starke Zinswende und monatelang steigende Inflation. Der Tropfen, der das Fass zum Überlaufen bringt? Der jüngste EY European Bank Lending Economic Forecast prognostiziert einen Rückgang der Unternehmenskredite um 2,7 Prozent für 2023. Das schwächste Ergebnis seit einer Dekade. Das Kredit-Fintech iwoca untersucht die aktuelle Situation mit seiner ersten bundesweiten Umfrage unter Kreditexpert*innen, dem iwoca KMU-Index. Die Ergebnisse zeigen die schwierige Finanzierungssituation für Unternehmen, aber auch Hoffnungsschimmer.

Finanzierungsbedarf von Unternehmen steigt – während traditionelle Bankkredite rar werden

Während die Nachfrage nach Betriebskapital durch Freiberufler sowie kleine und mittlere Unternehmen angestiegen ist, stellen 89 Prozent aller Kreditsachverständigen stellen fest, dass es in den letzten sechs Monaten schwieriger geworden ist, einen Kredit von einer traditionellen Bank abzuschließen. Laut iwoca KMU-Index verzeichnen 32 Prozent der Expert*innen einen Anstieg der Kreditanträge im letzten Monat im Vergleich zum Vormonat. Die Mehrheit der Befragten (80 Prozent) erwarten, dass die Nachfrage nach KMU-Finanzierungen in den nächsten sechs Monaten zunehmen wird. 46 Prozent der Befragten rechnen dabei mit einem deutlichen Anstieg.

Wachstumsblocker für KMU: Traditionelle Banken werden bei Kreditvergabe immer restriktiver

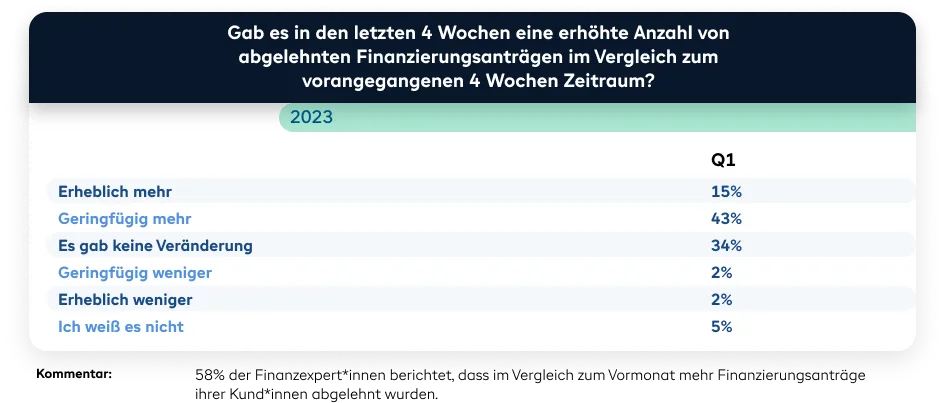

43 Prozent der Befragten berichteten von einem leichten Anstieg der abgelehnten Finanzierungsanträge im letzten Monat. “Aktuell ist ein schwieriger Markt für Finanzierungsanfragen, da oft die Unternehmenszahlen aus der Pandemie-Zeit als Gradmesser für die Kreditvergabe bewertet werden – und das obwohl klares Wachstum und positive Tendenzen zu erkennen sind”, bestätigt Karim Al-Wazani von der COMPEON GmbH.

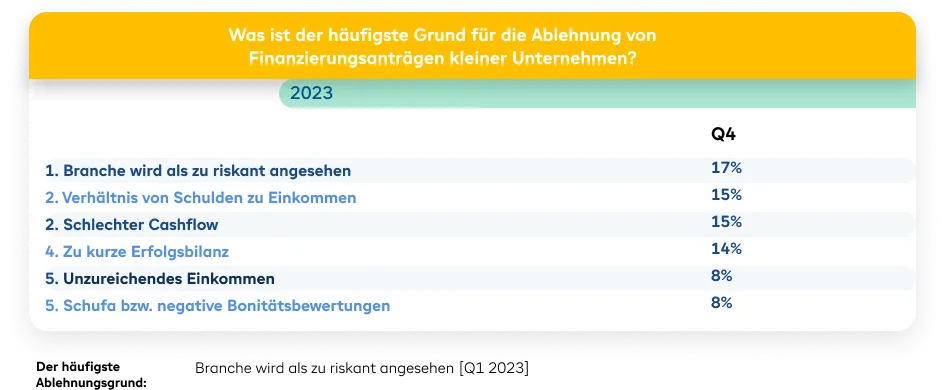

Die Hauptgründe für die Ablehnung waren, dass die Branche als zu riskant angesehen wird (17 Prozent), der Verschuldungsgrad zu hoch und der Cashflow nicht ausreichend ist (jeweils 15 Prozent). Wolfgang Kläser von der HK Finanz-VermittlungsGmbH ergänzt: "Der Kreditmarkt für kleine Unternehmen ist zunehmend enger geworden. Die klassischen Geschäftsbanken werden immer restriktiver und scheuen das Risiko.”

Verarbeitendes Gewerbe und Baugewerbe haben den höchsten Liquiditätsbedarf

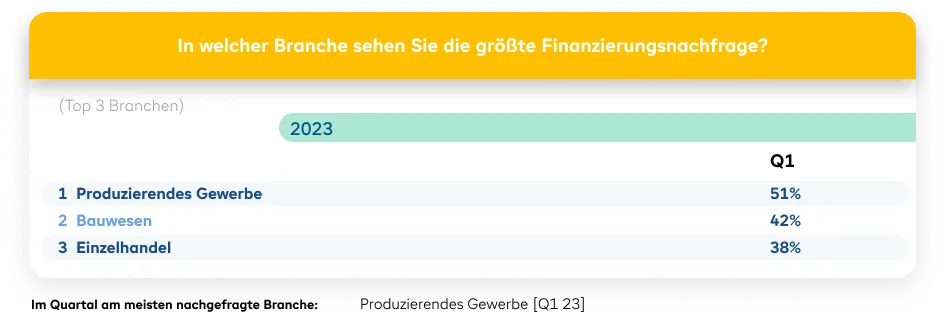

Das verarbeitende Gewerbe erweist sich bei der Hälfte der Finanzierungsexperten (51 Prozent) als die Branche mit dem größten Finanzierungsbedarf. Darauf folgen das Baugewerbe (42 Prozent) und der Einzelhandel (38 Prozent). Der erhöhte Finanzbedarf in diesen Branchen lässt sich auf Lieferengpässe sowie den Fachkräftemangel zurückführen, die die Marktpreise nach oben treiben. Andreas Graf von PROCHECK24 erklärt: “Die Einkaufs- und Arbeitskosten steigen, gleichzeitig steigen die Kreditzinsen und die Banken werden restriktiver in der Kreditvergabe. Damit trifft mehr Bedarf auf noch weniger Angebot.”

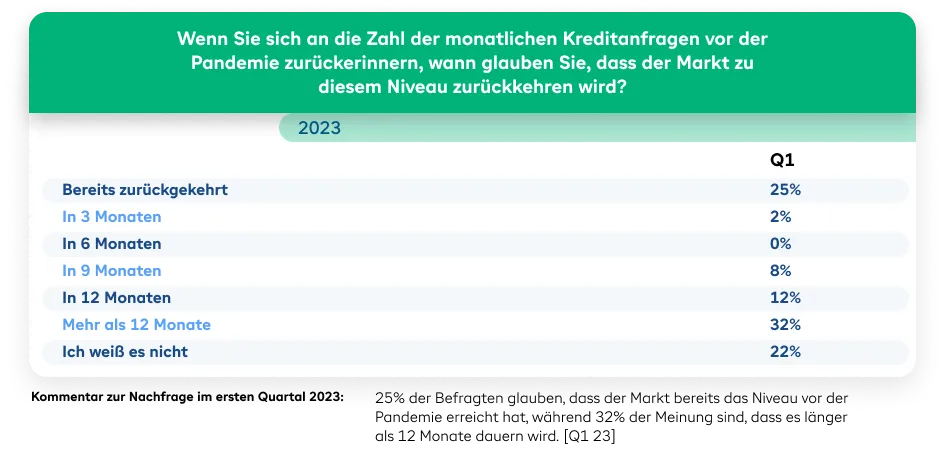

Trotz hoher Inflation und Krisenstimmung: KMU investieren in Wachstum – und brauchen Geld

Die derzeitige Situation ist einzigartig für die gesamte Wirtschaft, obwohl sie sich laut ifo-Institut langsam entspannt. Innerhalb von drei Jahren wurde die Widerstandsfähigkeit von Unternehmen auf die Probe gestellt – zuletzt durch die höchsten Inflationsraten seit 1974 und die Zinswende. Dies sieht auch Silke Bresler-Thomsen von der B&T Vermögens- und PersonalberatungsGmbH: “Kleine Unternehmen haben einen Bedarf an Krediten aus teilweise sehr unterschiedlichen Gründen, bekommen aber meistens keinen Kredit aufgrund der wirtschaftlichen Lage genehmigt.” Die Mehrheit der befragten Expert*innen (32 Prozent) ist überzeugt, dass es über ein Jahr dauern wird, bis die Wirtschaft zur Normalität zurückkehrt. Ein Viertel der Befragten glaubt, dass der Markt bereits wieder das Niveau von vor der Pandemie erreicht hat. Die Zeichen stehen auf Wachstum, wie die Daten der Studie zeigen.

Der häufigste Kreditzweck ist die Wachstumsfinanzierung (37 Prozent), gefolgt von der Umschuldung (18 Prozent) und dem täglichen Cashflow-Management (17 Prozent). Am meisten beantragten KMU (26 Prozent) Kredite zwischen 50.001 und 100.000 Euro. “Die Krisen der letzten drei Jahre haben den KMU sehr zugesetzt. Manche KMU müssen jetzt den Kapitaldienst der KfW-Darlehen aus der Corona-Krise zurückzahlen und haben damit Schwierigkeiten", sagt Axel Deilmann von Deilmann Business Consulting.

"Die derzeitige Wirtschaftslage bereitet kleinen und mittelständischen Unternehmen erhebliche Schwierigkeiten. Bei einem erhöhten Liquiditätsbedarf erhalten sie immer seltener eine Bankfinanzierung. Dies ähnelt stark der Situation in der Finanz- und Wirtschaftskrise nach 2008. Immer härtere Anforderungen erschweren und verzögern die Kreditvergabe. Das verunsichert das gesamte System – mit langfristigen Folgen. Immer mehr Unternehmen werden durch die mangelnde Kreditversorgung und Unsicherheiten an den Rand der Zahlungsunfähigkeit gedrückt. Genau in solch einem Klima ist iwoca in der letzten Wirtschaftskrise entstanden, um diese Finanzierungslücke schnell, einfach und unbürokratisch zu schließen”, erklärt Fabian Platzen, General Manager von iwoca Deutschland.

KMU-Kredite: Die Geschwindigkeit ist entscheidend

Die Mehrheit der Kreditexpert*innen bewerten die Schnelligkeit (78 Prozent), bis sie eine Finanzierungsentscheidung erhalten, als den wichtigsten Entscheidungsfaktor für Antragstellende. Darauf folgen die Anzahl der erforderlichen Unterlagen im Verhältnis zum Kreditbetrag (65 Prozent) und die Zuverlässigkeit in der bisherigen Zusammenarbeit beziehungsweise den positiven Erfahrungen auf der Beziehungsebene (46 Prozent). Darauf weist Dennis Kahl von der Pecunia Flow Unternehmensberatung kritisch hin: "Der Finanzierungsmarkt für KMU ist intransparent und gleichzeitig ineffizient. Die Prozesskosten sind hoch und die Anforderungen an KMU institutsübergreifend nicht standardisiert." Das macht Kreditanträge für KMU oft unverhältnismäßig komplex, nicht nachvollziehbar und zäh bis zur erfolgreichen Bewilligung – und erschüttert so das Vertrauen in Kreditgebende.

Methodik:

Der vierteljährliche iwoca KMU-Index basiert auf einer Online-Befragung von 65 Kreditexpert*innen – Banken, Makler*innen und Plattformen – in Deutschland, die vom 14. bis 28. März 2023 durch das Fintech iwoca durchgeführt wurde. Diese Expert*innen haben in den letzten vier Wochen gemeinsam über 553 Anträge auf unbesicherte Finanzierungen im Namen ihrer KMU-Kundschaft gestellt. Die Ergebnisse liefern eine regelmäßige Momentaufnahme darüber, was Kleinunternehmer*innen dazu bewegt, Kredite aufzunehmen, und wie sich diese Muster in wirtschaftlich schwierigen Zeiten ändern werden.

iwoca veröffentlicht den Index vierteljährlich, um die Erfahrungen von Finanzexpert*innen zu erfassen, die mit kleinen Unternehmen arbeiten.